Laut Marketing-Agentur Tecmark greift der durchschnittliche Nutzer 221 Mal pro Tag zu seinem Smartphone. Mehr und mehr Aktionen werden jetzt mobil, in Apps oder im mobilen Browser durchgeführt. Smartphones und Tablets werden neben stationären Rechnern eingesetzt oder ersetzen diesen sogar.

Banken investieren daher zunehmend in mobile Kanäle, indem sie Banking-Webseiten oder -Apps bereitstellen und neue mobile Zahlungsdienste anbieten. Die digitale Welt verändert sich rasant und lässt neue Herausforderungen für Banken entstehen. Der Bankkunde möchte gemütlich via Smartphone oder Tablet auf sein Konto zugreifen und seine Finanzen zu jedem Zeitpunkt verwalten können. Die Planung entsprechender Strategien ist nicht einfach, daher stellen wir Ihnen einige Tipps vor, mit denen Sie das mobile Banking Ihrer Bank optimieren können. Darüber hinaus werden wir versuchen, die Relevanz des mobilen Kanals in der Customer Journey näher zu erläutern.

Inhaltsverzeichnis

- Die Customer Journey im mobilen Kontext

- In-App Marketing für Banken

- A/B Testing für die mobile Bank-App

- Content Personalisierung innerhalb der mobilen Banking-App

- Fazit

Die Customer Journey im mobilen Kontext

Mobile Apps bieten die Chance, die gesamte Customer Journey zu transformieren. Die Banking-App ist für einen Bankkunden zwar nur einer von vielen Touchpoints, dieser wird aber immer wichtiger. Für Banken ergeben sich innerhalb von Apps hervorragende Möglichkeiten, mit Kunden zu kommunizieren und ihnen Angebote zu unterbreiten. Die Analyse der Customer Journey innerhalb der App sollte daher, vom Einloggen über die Tätigung von Transaktionen bis zum Ausloggen, alle Aktionen des Nutzers umfassen.

Auf diese 15 KPIs sollten Sie nicht verzichten!

In diesem Whitepaper zeigen wir Ihnen, welche KPIs Sie im Mobile- und Online-Banking unbedingt einsetzen sollten

Zum kostenlosen Whitepaper: 15 KPIs für Mobile- und Online-BankingAufgrund der fehlenden Differenzierung der Angebote konkurrierender Banken, stellt die Preisgestaltung für traditionelle Banken keine gangbare Strategie mehr dar. Sie müssen einen anderen USP als das reine Angebot oder den Preis finden. Eine Möglichkeit wäre, dem Kunden einen digitalen Kundenservice auf höchstem Niveau anbieten zu können. Es gibt einige Optionen, um die User Experience Ihrer App-Nutzer weiter zu verbessern:

Das Eröffnen eines Bankkontos via mobiler Banking-App

In der Studie „State of the Digital Customer Journey“ wird die Bedeutung des Onboardings analysiert und jede einzelne Etappe der Customer Journey separat betrachtet. Laut dieser Studie erlauben nur sehr wenige Banken eine Kontoeröffnung via mobiler App. Fast keine der befragten Banken war in der Lage, dem Kunden eine Kontoeröffnung ohne Filialbesuch anzubieten. Zwar ist es möglich, den Prozess online zu beginnen, aber die Bearbeitung kann laut Studie 1 bis 15 Werktage dauern und erfordert in den meisten Fällen weiterhin, dass der Kunde eine Bankfiliale aufsucht.

Europaweit bieten nur fünf Banken eine Kontoeröffnung via mobiler App an. Bei diesen Banken kann die App nicht nur persönliche Daten, elektronische Signaturen und Dokumente verarbeiten, sondern bietet zusätzlich einen Video-Chat mit einem Bankberater an, der die Identität des Kunden überprüfen kann. Bei manchen Banken ist die Überweisung einer kleinen Summe (zum Beispiel 0,10 €) erforderlich, um die Identität zu überprüfen.

Der Kunde überweist den Betrag von einem Konto, dass er bei einer anderen Bank besitzt, um so das neue Konto zu aktivieren. Bei der Eröffnung des Bankkontos über die App wartet der Kunde nicht länger als 24 Stunden auf die Aktivierung.

Datenanzeige in Echtzeit

Der Kunde möchte seinen aktuellen Kontostand jederzeit und überall einsehen können. Die meisten Banken verarbeiten Daten leider zu langsam, oft hat der Kunde keinen Zugriff auf seine Echtzeit-Kontodaten. Neo-Banken, auch als Smartphone-Banken bekannt, geben dem Kunden die Möglichkeit, in Echtzeit einen Einblick in seine Informationen zu erhalten. “Neo-Banken verzichten auf Filialen und setzen auf das mobile Internet. Es handelt sich um Smartphone-Banken für eine Generation, die mit dem Internet aufgewachsen ist, oder es – falls sie älter sind – in sich aufgesogen hat.” erklärt Boris Janek von der Finance Zweinull.

Touch-ID Login

Das mobile Banking stellt mehrere Login-Optionen für den Kunden bereit. Oft kann der Kunde seinen mobilen Login-PIN personalisieren oder er bekommt bei der Login-Abfrage eine SMS. Neuste technische Entwicklungen erlauben den Login dank Touch-ID. Apple, Samsung und andere Konzerne haben die Touch-ID-Technologie bereits in vielen Smartphones und Tablets implementiert. App-Entwickler arbeiten daran, Einkäufe oder andere Tätigkeiten innerhalb der Plattform mit der Touch-ID zu verknüpfen. Dies erspart viel Zeit und der Kunde muss nicht bei jedem Schritt in der App erneut sein Passwort eintippen. Bei der Bank of America, kann sich der Kunde beispielsweise per Touch-ID einloggen und Überweisungen authentifizieren. Die Touch-ID-Option verbessert die User Experience, da sie Zeit spart und das Benutzen der App vereinfacht.

Customer Journey Tracking im Banking!

In diesem Whitepaper zeigen wir Ihnen, wie Sie die Customer Journey Ihrer Kunden im Mobile- und Online-Banking richtig messen

Zum kostenlosen Whitepaper Customer Journey TrackingKlassifizierung der Ausgaben

Einige Online-Banken bieten eine Personal Financial Management Software an. Diese Software hilft Konsumenten die eigenen Ausgaben zu verwalten. Die Software kann auf Basis der Kundendaten hilfreiche Diagramme und Tabellen generieren. Diese Diagramme visualisieren, wie der Kunde mit seinem Geld umgeht – wie oft er online zahlt, Geld überweist, wie viel er im Monat spart und vieles mehr. Die Implementierung der Software (PFS) ist eine gute Möglichkeit für Banken, die Kundenbeziehung zu festigen und Interesse für weitere Produkte zu generieren.

Bot-Advisor

Auf der ganzen Welt investieren Banken große Summen in intelligente Bots. Laut einer von Accenture durchgeführten Verbraucheranalyse ist die Mehrheit der Kunden in 18 Ländern, einer Beratung bezüglich bestimmter Bank- und Versicherungsprodukte, durch einen Bot gegenüber nicht abgeneigt. Konsumenten stehen Bot-Ratschlägen offen gegenüber, wenn es darum geht, welche Art von Bankkonto sie eröffnen sollten (71%), welche Versicherung sie erwerben sollten (74%) und wie sie den Ruhestand finanziell planen können (68%).

Fast vier von fünf Konsumenten (78%) sagten, sie würden Bot-Ratschläge für traditionelle Investitionen positiv begrüßen. Banken müssen aber sicherstellen, dass die Qualität und Professionalität bei der Beratung durch einen Bot dem entspricht, was der Kunde von einem Menschen erwartet und gewohnt ist.

Überweisungen innerhalb der mobilen App

Laut McKinsey erlaubt nur ein Drittel der Banken das Hinzufügen eines neuen Empfängers innerhalb der mobilen App. Die meisten Banken geben dem Kunden die Möglichkeit, Geld nur an jene Empfänger zu überweisen, die vorher gespeichert wurden (zum Beispiel im Browser am Rechner). Für den Kunden ist dies umständlich – viel praktischer ist es, wenn er auch beim Mobile-Banking Empfänger hinzufügen und möglichst alle Funktionen nutzen kann, die ihm auch am Rechner zur Verfügung stehen.

SMS-Überweisung

Die SMS-Überweisung ist ein neuer Trend in der Finanzbranche, die es dem Kunden erlaubt, Überweisungen an Personen zu tätigen, die in seinen Telefon-Kontakten gespeichert sind – vorausgesetzt natürlich, dass der Empfänger mit einem Bankkonto verknüpft ist. Die ist ein besonders bequemer und schneller Weg, Geld zu überweisen. In der Regel erhält der Empfänger die SMS wenige Minuten nach dem Versenden und erhält das Geld gleich danach auf sein Konto.

Karten im Überblick

Was passiert, wenn man seine Karte verlegt oder verliert? Manche Banken haben eine spezielle Hotline eingerichtet, um Karten sperren zu lassen und neu beantragen zu können. Eine mobile Banking-App sollte dem Kunden auch die Möglichkeit geben, seine Karten zu verwalten – um diese beispielsweise kurzfristig zu deaktivieren oder Ersatz zu bestellen. Der Kunde hat nämlich nicht immer die Möglichkeit, die Hotline anzurufen. Ein schneller Klick innerhalb der App wäre dann nutzerfreundlicher. Die Deutsche Bank zum Beispiel stellt die „Meine Karte“-App bereit, die es dem Kunden ermöglicht, Transaktionen der Karte zu verwalten und die Karte zu (de-)aktivieren.

Mobile Zahlungen

Die Deutsche Bank ermöglicht es dem Kunden auch, mobil zu zahlen – alles was er dazu braucht ist sein Smartphone mit installierter Zahlungs-App. Andere Banken bieten mobile Zahlungen mit Apple Pay, Android Pay oder anderen Plattformen an. Je mehr Optionen Sie dem Kunden innerhalb der App zur Verfügung stellen, desto öfter wird er Ihre Plattform nutzen.

In-App Marketing für Banken

Für Marketer im mobilen Banking ist es wichtig, dass Angebote so implementiert werden, dass Sie die Banktransaktionen Ihres Kunden nicht unterbrechen. Die Möglichkeiten des In-App-Marketing im mobilen Banking sind umfangreich, weil bereits vorhandene Kundendaten mit Standortdaten verknüpft werden können. Banken können so den Background der Kunden besser verstehen und ihr Engagement intensivieren. Durchdachtes Finanzmarketing nutzt Daten wie Demografie, Kontoinhaberschaft, Kontostand und Verhalten aus. Dank dieser Daten, können Marketingexperten zusätzliche Angebote ausspielen, die genau zum richtigen Zeitpunkt der Interaktionen mit der App geliefert werden. Darüber hinaus verbessert auch Tracking, Attribution und Targeting das In-App-Marketing. Mit einem Webanalyse-Tool können Marketingexperten genau feststellen, wann und wo ein Angebot angeklickt wurde und was vor und nach diesem Ereignis passiert ist. Diese Insights können genutzt werden, um die Auswahl und Bereitstellung von Angeboten über den mobilen Kanal zu optimieren.

Marketer nutzen Methoden des In-App-Marketing, um zu bestimmen, ob der digitale Verkaufsprozess übermäßig kompliziert ist. Durch das Verständnis der Verkaufsprozesse können Vermarkter den Prozess vereinfachen und die Anzahl der Verkäufe erhöhen. Wir möchten Ihnen hier vier Marketing-Gelegenheiten vorstellen.

Web Analytics & DSGVO - Das sollten Sie wissen!

In unserem Whitepaper zeigen wir Ihnen, wie Sie in 12 einfachen Schritten Ihre Analytics-Software DSGVO-konform einsetzen

Zum kostenlosen Whitepaper DSGVO & Web Analytics- Ausnutzung des Login-Bereichs

Die meisten Banken nutzen die Login-Seite für das Einblenden von Bannern. Da die Login-Seite die meistbesuchte Seite der App ist, bietet sie großes Potenzial für effektive Werbebanner, die fast nie übersehen werden. Bei solchen Bannern müssen Sie allerdings berücksichtigen, dass diese wie Pop-Ups wahrgenommen werden können und den Kunden abschrecken könnten. Nutzen Sie eher Produktinformationen, Markttrends, Community Updates, Links zu Social Media Plattformen, Formulare zur Terminvereinbarung, Kalkulatoren und neue Produktveröffentlichungen, um Ihren Kunden anzusprechen. Banken sollten beachten, dass beim Login via Touch-ID das Anmeldefeld viel kürzer besucht wird. - Zwischen Login und Authentifizierung

Manche Banken nutzen die Zeit zwischen Login und Verifizierung der Anmeldedaten, um den Kunden mit Bannern zu informieren, dass z.B. ein neues App-Update verfügbar ist, ein neues Produkt entwickelt wurde u.v.m. - Nach der Authentifizierung

Nach der Authentifizierung gehören Benachrichtigungen zum wichtigsten Angebot – wie zum Beispiel Push-Notifications. Diese muss der Kunde manuell zulassen, indem er die Push-Notifications in den Einstellungen der App aktiviert. Diese Mitteilungen aktualisieren sich im Hintergrund und werden bei Ihrem Kunden direkt auf seinem Smartphone- oder Tablet-Bildschirm innerhalb des Betriebssystems angezeigt. Dank dieser Benachrichtigung können Sie Ihren Kunden mit Angeboten überraschen oder ihn daran erinnern, dass er einen bestimmten Prozess nicht abgeschlossen hat. Die Bank of America nutzt Push-Notifications unter anderem, um den Kunden zu informieren, dass es neue Cashback-Optionen gibt. Wenn die Bank of America-Karte in bestimmten Läden genutzt wird, bekommt der Kunde einen Anteil der ausgegebenen Summe zurück (so eine Cashback-Option nutzt in Europa auch die polnische MBank). Die Benachrichtigungen werden in erster Linie dazu verwendet, Kunden bezüglich der Aktivitäten auf ihren Konten zu informieren. Diese können Kunden nicht nur dazu anregen, aktiver über ihre Finanzen nachzudenken, sondern auch Empfehlungen zu Dienstleistungen enthalten, die diese Bemühungen unterstützen könnten. Jede Mitteilung kann die Beziehung zu dem Kunden vertiefen – sie können sowohl informativ sein, als auch Angebote unterbreiten. - Personalisierte Nachrichten

Ein guter Weg, um Kunden über Produkte und Neuigkeiten zu informieren, ist das Versenden von personalisierten Nachrichten. Achten Sie nur darauf, dass diese nicht zu oft versendet werden, damit Kunden sich nicht belästigt fühlen. Banken können zusätzliche Produkte, wie z.B. Kredite, an den Verbraucher anpassen, da sie den Kontostand und Informationen zu den Ausgaben abfragen können. Durch die Verwendung von Kundendaten, auf die die Bank bereits Zugriff hat, kann die Bank den Antragsprozess für Kredite beschleunigen. Die Wahrscheinlichkeit, dass der Kunde woanders nach einem Kreditangebot sucht, reduziert sich so erheblich.

Suchen Sie nach den bestmöglichen Wegen, Ihre Kunden anzusprechen – Experimentieren Sie mit Ad-Formaten und Platzierungen. Testen Sie Banner im Login-Bereich, verwenden Sie Push-Notifications, Listen und vielleicht sogar ein Video, um zu sehen, was Interesse bei Ihren Kunden weckt. Analysieren Sie, welche Anzeige für Ihren Kunden relevant ist und welche auf eine nicht invasive Art und Weise dargestellt werden kann. Führen Sie A/B-Tests durch, um die Effektivität zu überprüfen.

A/B Testing für die mobile Bank-App

Mit A/B-Tests können Sie Ihre mobile App testen und optimieren. A/B-Tests lassen es zu, zwei oder mehr App-Versionen parallel zu testen und diese zu vergleichen, um später festzustellen, welche Version besser und effektiver ist. Die Mehrheit der Marketingexperten im Bankwesen beschäftigt sich intensiv mit A/B-Tests, um zu erfahren, was beim Kunden am besten ankommt.

Wichtige Schritte beim A/B- Test:

- Planung

Die Planung spielt die wichtigste Rolle. Sobald Sie sich für A/B-Tests entschieden haben, bestimmen Sie, was Sie testen möchten. Als Beispiel wären hier Faktoren wie Textformatierung (Farbe, Schriftart und Größe) oder Größe und Platzierung der einzelnen Buttons zu nennen. - Nicht alles auf einmal

Bei Mobile-Banking-Apps können selbst kleinste Änderungen erhebliche Auswirkungen haben. Ihre Kunden könnten zum Beispiel unzufrieden sein, weil sich die Menüführung innerhalb der App geändert hat. Dadurch wissen Ihren Kunden nicht mehr, wie sie innerhalb der App navigieren sollen. Fangen Sie mit kleinen Veränderungen an, indem Sie eine Variable nach der anderen bearbeiten und dabei auf die wichtigsten Elemente wie Überschrift, Navigation und Farbschema achten. - Konzentrieren Sie sich auf Ihre Ziele

Wann immer wir uns für eine Änderung entscheiden, neigen wir dazu, den langfristigen Erfolg außer Acht zu lassen und uns auf den kurzfristigen Erfolg zu konzentrieren. Es ist klar, dass Sie die Conversion-Rate für Ihre App schnellstmöglich erhöhen möchten. Möglicherweise können Sie dies jedoch beim ersten Test, den Sie ausführen, nicht erreichen. Manchmal dauert es länger, bis die gewünschten Ergebnisse sichtbar werden. - Verstehen Sie die Bedürfnisse Ihrer Kunden

Das Verständnis der Kundenbedürfnisse ist eines der wichtigsten Ziele des A/B-Tests. Haben Sie jemals darüber nachgedacht, was Geschäfte wie Starbucks erfolgreich macht? Die Kunden wissen, noch bevor Sie die Geschäfte besuchen, dass sie vorfinden werden, was sie suchen und dass sie eine gute Kundenerfahrung machen werden. Auch Ihre Bankkunden haben Bedürfnisse und möchten davon ausgehen, dass Sie diese bei Ihrer Bank erfüllt werden. - Aktivieren Sie Ihren Kunden

Bestimmt haben auch Sie Kunden, die nach einer kurzen Nutzung der Mobile-Banking-App ohne Conversion die App deinstallieren. Es ist von großer Bedeutung zu verstehen, wieso diese Kunden sich entschieden haben, Ihre Banking-App nicht mehr zu nutzen. Am besten können Sie dies tun, indem Sie eine Exit-Umfrage anbieten. Diese kann Ihnen helfen, die Schwierigkeiten zu dokumentieren, mit denen Ihre Kunden konfrontiert werden, denn diese führen ja letztendlich zum Verlassen der App. Die Daten der Umfrage können Sie verwenden, um Ihre App zu optimieren. Eine Exit-Umfrage kann zum Beispiel in Form einer E-Mail mit konkreten Fragen zur User Experience durchgeführt werden. Sie können Ihren Kunden direkt fragen, wieso er die App nicht mehr nutzen möchte, ob die Funktionen zu kompliziert waren und welche Punkte Sie seiner Meinung nach optimieren könnten. Dem Kunden geben solche Umfragen zusätzlich das Gefühl, dass Sie seine Wünsche und Bedürfnisse ernst nehmen.

Content Personalisierung innerhalb der mobilen Banking-App

Die Content-Personalisierung erfordert einen datengesteuerten Ansatz bei der Inhaltserstellung – Zielgruppensegmente und Verhaltensdaten müssen Teil des Prozesses sein. Die Personalisierung innerhalb einer App zielt darauf ab, den Nutzern positive Erfahrungen zu bieten. Diese sollten auf die spezifischen Bedürfnisse des Kunden zugeschnitten werden, anstatt eine einheitliche Lösung für alle Nutzer anzubieten. Bevor Sie eine personalisierte Erfahrung für Ihre Benutzer erstellen können, müssen Sie zuerst die Benutzerdaten erheben und auswerten, damit Sie die spezifischen Wünsche Ihres Kunden verstehen. Das Erheben der Daten und die Erstellung einer umfassenden Dokumentation ermöglicht ein Web Analytics-Tool.

Bei der Suche nach dem richtigen Web Analytics Tool, das perfekt zu Ihrem Unternehmen passt, gibt es viele Faktoren zu berücksichtigen. Dies können der Preis, die Features oder der Kundensupport des Anbieters sein. Wenn es jedoch um die Finanzbranche geht, sollte Datenschutz oberste Priorität haben. Falls Sie Fragen dazu haben, stehen wir Ihnen jederzeit gerne zur Verfügung.

Sobald Sie die erhobenen Daten ausgewertet haben, können Sie entscheiden, welche Benutzersegmente mit welchem Content verknüpft werden sollen. Die Datentypen, die Sie über Ihre Nutzer erheben, können grob in drei Kategorien eingeteilt werden:

- demografische Daten

- kontextuelle Daten

- verhaltensbezogene Daten

Segmentieren Sie mit Fokus auf demografische Daten, geht es darum, wer Ihre Nutzer sind, damit Sie ihnen passende Inhalte bieten können – Sind Ihre Benutzer männlich oder weiblich? In welche Altersgruppe fallen sie?

Wenn Sie diese Art von demografischen Informationen erfassen, können Sie innerhalb der App Inhalte angezeigen, die für den speziellen Nutzer relevant sind. Demografische Daten können auf unterschiedlicher Art und Weise erfasst werden. Eine besonders einfache Methode ist es, den Kunden während des App-Onboarding-Prozesses einfach zu fragen. Die Integrationen mit sozialen Plattformen, wie zum Beispiel Facebook, stellt eine weitere Möglichkeit dar, nicht nur demografische, sondern viele weitere Daten über Ihre Nutzer einzuholen.

Sie wollen Content Personalisierung auf Ihrer Website einsetzen?

Gerne zeigen wir Ihnen in einer persönlichen Demo, wie Sie für Ihre Kunden das perfekte Erlebnis schaffen

Kostenlosen Demo-Termin vereinbarenEine andere Möglichkeit Ihre Zielgruppe zu targeten besteht in der Segmentierung anhand kontextueller Daten – Welches Gerät verwendet der Nutzer? Zu welcher Tageszeit? Wo befindet sich der aktuelle geografische Standort des Nutzers? So könnten Sie dem Kunden anzeigen, welche Filiale sich gerade in seiner Nähe befindet und wie die Öffnungszeiten sind.

Nutzen Sie verhaltensbezogene Daten, dann segmentieren Sie Ihre Besucher anhand Ihrer Nutzeraktivität und passen die App-Erfahrung dementsprechend an. Bemerken Sie beispielsweise, dass Ihr Kunde oft am gleichen Datum den gleichen Betrag an die gleiche Person überweist, können Sie ihm anbieten, dass er den Empfänger speichert (Auftragsvorlage) oder diese Transaktion als definierte Transaktion (Dauerauftrag) für jeden Monat einplant.

Fazit

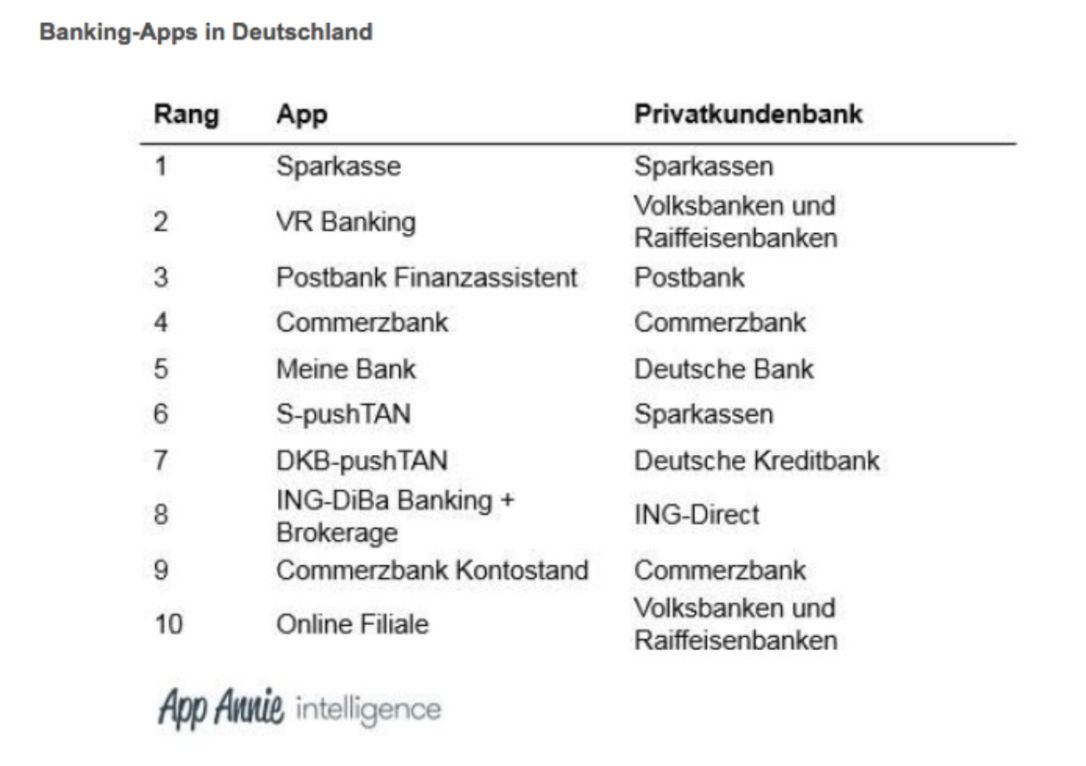

Mobiles Banking wird für Banken zunehmend zu einer wichtigen zusätzlichen Einnahmequelle. Es bietet die Chance, neue Kunden zu gewinnen und die Beziehung zu bestehenden Kunden zu verbessern. Im Rahmen der App Annie-Studie wurde festgestellt, dass die Banking-Apps in Deutschland noch viel Raum für Verbesserungen lassen. Die meisten heruntergeladenen Apps legen Ihren Fokus auf Sicherheit – die Usability steht dort an zweiter Stelle.

Deutsche Banking Apps beinhalten oft nur wenige Optionen:

- Anzeige des aktuellen Kontostands

- Filialsuche

- Überweisungsservice

Laut App Annie bietet die Postbank-App einen Sparmanager an, ähnlich der oben beschriebenen Personal Financial Management Software. Zusätzlich können Überweisungen auch per Spracheingabe gesteuert werden und mit Touch-ID autorisiert werden. Die Meine Karten-App und Meine Bank-App der Deutschen Bank wurde zusätzlich für die Apple Watch optimiert.

Jeder Schritt, den ein Kunde unternimmt, liefert wertvolle Informationen darüber, wie er die Dienstleistungen der Bank benutzt. Marketer können diese Daten auswerten und die Nutzererfahrung optimieren. Wie Sie sehen, erfordert die Customer Journey im Mobile-Banking einen ganzheitlichen Ansatz. Sie müssen verschiedene Tools und Methoden anwenden, um eine umfassende Analyse und Optimierung aller Schritte und Touchpoints im entsprechenden Kontext zu ermöglichen.

Falls Sie Anmerkungen oder Fragen haben sollten, können Sie sich jederzeit mit uns in Verbindung setzen. Wir würden uns freuen, Ihnen diesbezüglich behilflich sein zu können.